Мировые финансовые рынки внимательно следят за тем, что ФРС собирается делать с процентными ставками в ближайшее время. Основываясь на последнем заседании Комитета по операциям на открытом рынке, председатель ФРС Джером Пауэлл дал понять, что ФРС, скорее всего, будет повышать процентные ставки примерно три раза в 2022 году.

В рамках текущего обзора мы не будем обсуждать, действительно ли ФРС повысит процентные ставки или нет, а обсудим, что может произойти, если они будут повышены. Общий консенсус заключается в том, что динамично растущие акции, рисковые активы и другие крупные компании будут продаваться, когда это произойдёт. Как известно любому изучающему историю, такое уже было раньше.

Amazingly, many journalists & people in tech don’t appear to know that the proximate cause of the “Internet Bubble” collapsing was Greenspan/The Fed raises interest rates.

— Keith Rabois (@rabois) November 19, 2021

@rabois: Удивительно, но многие журналисты и специалисты в области технологий, похоже, не знают, что непосредственной причиной краха “интернет-пузыря” был Гринспен/ повышение процентных ставок ФРС.

История не всегда повторяется. Хотя это определённо имеет место. Ожидания Keith Rabois разделяет большая часть инвестиционного сообщества, особенно те, кто понимает суть процентных ставок и их связь с рисковыми активами.

right to be clear, my prediction is tech markets collapse no later than the second interest rate hike by the Fed.

— Keith Rabois (@rabois) November 19, 2021

@rabois: @tbr90 @davidiach право на ясность, Мой прогноз заключается в том, что технологические рынки рухнут не позднее второго повышения процентной ставки.

Итак, если мы исходим из предположения, что рисковые активы ждёт распродажа, когда ФРС повысит процентные ставки, следует ли ожидать, что биткойн постигнет та же участь? Никто этого пока не знает.

Преобладающее единодушное мнение состоит в том, что биткойн является рисковым активом. Он имеет обратную зависимость от процентных ставок. Когда центральные банки и политики манипулируют снижением процентных ставок и закачивают на рынок триллионы долларов, биткойн должен расти.

В последние 1,5–2 года наблюдалось снижение процентных ставок и вливание в экономику триллионов долларов, а также рост цены биткойна на сотни процентов. Но что если рост цены биткойна в меньшей степени связан с процентными ставками и количественным смягчением? Что если рост цен биткойна был больше связан с халвингом в мае 2020 года?

Обратная корреляция между технологическими акциями и доходностью казначейских облигаций происходит именно так, как мы ожидаем. Доходность облигаций растёт, а рисковые активы распродаются. И наоборот: доходность облигаций снижается, рисковые активы растут.

As an example of a normal correlation, here is the dynamic between Nasdaq-100 Futures & 10-year T yields. As we can see, the present value of tech stocks has an inverse correlation to yields! This is exactly what we expect to see:

Yields ↑ Risk Assets ↓

Yields ↓ Risk Assets ↑ pic.twitter.com/0nc9570Kmn— Caleb Franzen (@CalebFranzen) December 17, 2021

@CalebFranzen: В качестве примера нормальной корреляции приведём динамику между фьючерсами Nasdaq-100 и доходностью 10-летних казначейских облигаций. Как мы видим, текущая стоимость акций технологических компаний имеет обратную корреляцию с доходностью облигаций! Это именно то, что мы ожидаем увидеть:

Доходность облигаций ↑ Рисковые активы ↓

Доходность облигаций ↓ Рисковые активы ↑

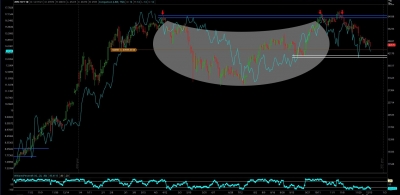

Однако обратная зависимость — это не то, что мы наблюдаем между биткойном и доходностью казначейских облигаций. На самом деле мы видим прямо противоположное. Цена биткойна, похоже, движется в ногу с доходностью казначейских облигаций.

The correlation between #Bitcoin (candles) & 10-year Treasuries (teal) since mid-2020 is uncanny. Perfect overlap and these quantitative relationships aren't being discussed. For the bull run to continue, will rates need to rise further? pic.twitter.com/EvaKCs4SQL

— Caleb Franzen (@CalebFranzen) December 10, 2021

@CalebFranzen: Корреляция между биткойном (свечи) и 10-летними казначейскими облигациями (бирюзовый цвет на графике) с середины 2020 года является сверхъестественной. Идеальное совпадение, и ведь эти количественные соотношения не обсуждаются. Потребуется ли дальнейшее повышение ставок для продолжения бычьей динамики?

The direct correlation between $BTC and 10-year Treasury yields continues to be on display. This is NOT the dynamic we normally see between risk assets & yields. Typically they have an inverse correlation, not a direct one. #Bitcoin is working as an inflation hedge. Full thread↑ pic.twitter.com/OxwbDWkJOM

— Caleb Franzen (@CalebFranzen) December 17, 2021

@CalebFranzen: @APompliano @PrestonPysh @danheld @saifedean @RaoulGMI @WClementeIII @DylanLeClair_ @nic__carter @DefiRy_OCoinell @real_vijay @gladstein @Blockworks_ Прямая корреляция между BTC и доходностью 10-летних казначейских облигаций остаётся актуальной. Это не та динамика, которую мы обычно наблюдаем между рисковыми активами и доходностью облигаций. Как правило, они имеют обратную корреляцию, а не прямую. Биткойн является инструментом защиты от инфляции.

Итак, если текущая краткосрочная тенденция сохранится, что это будет означать для биткойна? Опять же, никто не знает этого наверняка. Но было бы очень интересно, если бы преобладающее консенсусное мнение оказалось неправильным, и биткойн действительно выиграл бы от повышения процентных ставок. Это разрушило бы те рамки, через которые многие смотрят на цифровую валюту.

Caleb Franzen подробно излагает здесь:

My perspective last year, which was echoed by many #Bitcoin bulls, was that low rates & monetary stimulus were extremely bullish for $BTC. Now, we must confront that idea that higher nominal rates are positive. With ongoing tapering & liftoff expected in 2022, is this bullish?

— Caleb Franzen (@CalebFranzen) December 10, 2021

@CalebFranzen: Моя точка зрения в прошлом году, которую поддержали многие быки, заключалась в том, что низкие ставки и монетарные стимулы являлись чрезвычайно оптимистичными для BTC. Теперь мы должны противостоять идее о том, что более высокие номинальные ставки являются позитивным признаком. Учитывая продолжающееся сокращение и подъём, ожидаемый в 2022 году, является ли это бычьей предпосылкой?

More than anything else, this might be proof-positive that #Bitcoin is working as a hedge against inflation. If inflation continues to surge in 2022, anticipated actions by the Fed to speed up the taper & liftoff process will likely cause rates to move higher, faster.

— Caleb Franzen (@CalebFranzen) December 10, 2021

@CalebFranzen: Это может быть доказательством того, что биткойн является средством защиты от инфляции больше, чем что-либо другое. Если инфляция в 2022 году продолжит расти, ожидаемые действия ФРС по ускорению процесса сокращения и повышения ставок, скорее всего, приведут к более быстрому росту ставок.

The net present value formula teaches us that, all else being equal:

yields ↑ asset prices ↓

yields ↓ asset prices ↑

However, based on the correlation between $BTC & Treasury yields, it appears that we might see:

yields ↑ Bitcoin ↑

yields ↓ Bitcoin ↓— Caleb Franzen (@CalebFranzen) December 10, 2021

@CalebFranzen: Формула чистой приведённой стоимости учит нас, что, при прочих равных условиях:

облигации ↑ цены активов ↓

облигации ↓ цены активов ↑

Однако, основываясь на корреляции между биткойном и казначейскими облигациями, представляется, что мы могли бы увидеть:

облигации ↑ биткойн ↑

облигации ↓ биткойн ↓

Так почему же идея о том, что биткойн и доходность казначейских облигаций растут вместе, потенциально может быть правдой? Одна из идей заключается в том, что некоторые люди действительно считают биткойн своей резервной валютой. Они рассматривают дешёвый капитал по низким ставкам как путь к заимствованию денег и инвестициям, которые могли бы принести им больше BTC. Если бы ставки выросли, рисковые активы были бы распроданы, и эти люди вернулись бы в свой актив-убежище — в биткойн.

Это может показаться безумием для толпы старожилов Уолл-стрит, однако число молодых людей, рассматривающих цифровую валюту как актив-убежище в своём портфеле, растёт. Весь смысл инвестирования во что-либо, кроме биткойна, состоит в том, чтобы обогнать биткойн и в конечном итоге конвертироваться в него обратно. Очевидно, что если вы хороший инвестор, то сможете увеличить количество BTC. Если плохой, то у вас в итоге будет меньше BTC. Это новое соотношение риска и доходности, которое используют многие молодые люди.

В конечном итоге никто из нас не знает, что ФРС планирует сделать в 2022 году. А также неизвестно, как отреагирует каждый отдельный актив. Однако если мы увидим, что биткойн движется в одну сторону с процентными ставками, я полагаю, что совершенно новый круг инвесторов начнёт обращать на него внимание. Кому не нужен актив, который движется вместе с процентными ставками, но при этом обеспечивает существенно более высокие темпы роста?

Следите за взаимосвязью между рисковыми активами, биткойном и доходностью казначейских облигаций. Вероятно, мы многому научимся в течение следующих 12 месяцев. Этому стоит научиться вне зависимости от того, что в итоге произойдёт.

БитНовости отказываются от ответственности за любые инвестиционные рекомендации, которые могут содержаться в данной статье. Все высказанные суждения выражают исключительно личное мнения автора и респондентов. Любые действия, связанные с инвестициями и торговлей на крипторынках, сопряжены с риском потери инвестируемых средств. На основании предоставленных данных, вы принимаете инвестиционные решения взвешенно, ответственно и на свой страх и риск.