Наступил новый 2022 год, и, наверное, пора окинуть свежим взглядом состояние рынка биткойна. Впрочем, сюрпризов здесь не случилось, и изменений относительно того, как мы заканчивали год 2021, практически нет…

Рождественское ралли

Но сначала подведем итоги по теме рождественского ралли, о котором я писал пару недель назад.

В двух словах:

Так чем же всё закончилось в этом году?

Что ж, рынок биткойна в этот раз эффекта рождественского ралли не испытал вовсе. Но в то же время движение цены было очень незначительным, так что, по крайней мере, больших потерь такая ставка тоже не должна была принести.

Однако из всех рассматривавшихся активов, по биткойну у нас было наименьшее количество точек данных. И глядя на эти довольно волатильные данные, трудно было с уверенностью определить ожидаемую доходность позиции.

Но с S&P500, NASDAQ100, золотом и нефтью история совсем другая. Многие годы рождественское ралли довольно устойчиво работало на этих рынках, и в этот раз оно не разочаровало тоже.

В целом, все эти активы показали среднюю доходность, какой можно было ожидать исходя из исторических данных. Красными точками обозначены результаты этого года.

Так и бывает, когда делаешь ставку на статистически более вероятный исход. Невозможно выиграть каждую ставку, но при достаточном количестве ставок с положительным математическим ожиданием, общий результат с большой вероятностью будет положительным.

Рыночные условия

Ситуация по-прежнему выглядит для биткойна довольно неприятной. Отсутствие положительной динамики рынка безошибочно просматривается при сравнении текущего снижения с другими коррекциями аналогичной амплитуды.

Обычно подобные 40% падения быстро выкупаются. Но чем больше смотришь на текущую просадку, тем больше она напоминает те ~200-дневные статистические выбросы на диаграмме ниже:

Что ж, если это и есть всё, что мы имеем, то так тому и быть. До тех пор, пока точка биткойна не переместится в правый нижний угол на диаграмме ниже, продажа его будет оставаться сравнительно простым решением: да, вы не получаете того же параболического движения, что и в прошлых циклах, но вы, по крайней мере, не получите и такой же просадки.

Сложите вместе идею о том, что биткойн должен вырасти по меньшей мере в 10 раз, чтобы достичь капитализации золота, и его доходность с поправкой на риск, и я думаю, что инвесторы могли бы поддержать такой нарратив.

Итак, вопрос в том, насколько устойчив биткойн на текущих уровнях? Здесь есть хорошие и плохие новости.

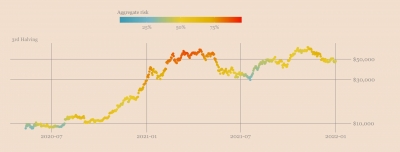

Начну с плохих. Тенденции ончейн накопления, с моей точки зрения, выглядят крайне неустойчиво. Тепловая карта ниже отражает тенденции накопления монет в последние 30 дней для кошельков, сгруппированных по признаку баланса BTC.

Синий цвет здесь — это плохие показатели, красный — хорошие, а нейтральные значения находятся в области перехода между зеленым и желтым.

Уделите немного внимания тому, чтобы проследить тенденции.

Что я здесь вижу, так это то, что:

Ситуация может выглядеть еще хуже, если сосредоточиться на уровнях ходлинга от начала бычьего рынка во второй половине 2020 года.

Киты с точки зрения накопления практически все время вели себя преимущественно нейтрально, а теперь показатель переходит в зону нисходящего тренда.

Накопление со стороны мелких розничных игроков заметно затормозилось после шести месяцев почти непрерывного роста.

Если мелкие инвесторы сдаются в то же время, когда киты продают свои монеты, цена биткойна может остаться без реальной поддержки. Так произошло в середине 2021, с этими темно-синими точками на диаграмме, и очень быстро ситуация приняла плохой оборот.

Однако мы еще не пришли к аналогичной ситуации. Среди всех этих негативных факторов есть одна вещь, которая все еще выглядит хорошо: BTC продолжают вымываться с биржевых кошельков.

Конечно, в последние несколько месяцев темпы оттока были далеки от рекордных значений, но определенно на биржах остается все меньше и меньше биткойнов, доступных для легкой продажи или покупки.

Так что, если сейчас вдруг общий нарратив вновь обернется в пользу биткойна, то рост цены сможет обеспечить и сравнительно меньшее давление со стороны покупки.

Значения остальных метрик, входящих в расчет индикатора совокупного риска, находятся примерно в основном диапазоне их распределения. Это значит, что по сравнению с историческими данными текущие значения показателя накопления, нереализованной прибыли ходлеров или силы цены в отношении долгосрочного тренда не являются ни очень высокими, ни очень низкими.

Это не хорошо и не плохо. Это значит просто, что пока, наверное, лучше подождать и посмотреть, в какую сторону подует ветер.

БитНовости отказываются от ответственности за любые инвестиционные рекомендации, которые могут содержаться в данной статье. Все высказанные суждения выражают исключительно личное мнения автора и респондентов. Любые действия, связанные с инвестициями и торговлей на крипторынках, сопряжены с риском потери инвестируемых средств. На основании предоставленных данных, вы принимаете инвестиционные решения взвешенно, ответственно и на свой страх и риск.