Дивергенция

В мире цифровых активов происходит очень мало событий. Движение цены прекратилось, и большинство людей, похоже, перешли в режим ожидания. Честно говоря, это лучшее, что можно сделать на медвежьем рынке. Как будто всё происходит в замедленной съёмке.

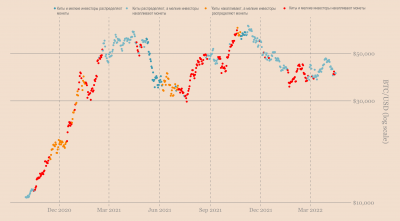

Несколько дней назад у меня была надежда на то, что происходит что-то новое. Этот график привлёк моё внимание.

Красные точки три дня подряд! Но… на этом всё. Киты не довели дело до конца, и мы вернулись к чему-то похожему на медвежий рынок.

На самом деле это не очень удивительно. Ончейн-активность также замедляется. Мы переходим в типичную спячку медвежьего рынка.

Как правило, это отличное время для перехода на автопилот.

Если вы уже сидите на большой куче монет, то забудьте о них, не думайте о продаже или о чём-то еще, просто позвольте времени сделать своё дело. Если вы всё это время складывали сатоши, продолжайте делать то же самое. Настройте автоматическую покупку каждую неделю и расслабьтесь. Вы играете в долгую игру.

Делайте то, что делают ходлеры с активами менее 10 BTC.

Поверьте мне, прямо сейчас вы мало что упускаете, отвлекаясь от ежедневных колебаний рынка.

До тех пор, пока у нас не будет старой доброй рецессии или краха рынка, сценарий игры, скорее всего, останется прежним:

Взгляните на картинку ниже. Скопируйте и вставьте её, перемещая даты вперёд.

К настоящему времени вы, должно быть, поняли, что мой тезис не изменился. Нет необходимости анализировать детали того, что происходит в мире биткойна.

Следующий большой шаг, скорее всего, будет связан с тем, что происходит на фондовом рынке и рынке облигаций.

Рост фондового рынка застопорился. Сейчас мы вступаем в 100-дневную просадку. Даже возвращаясь к 1928 году, вы не сможете найти слишком много коррекций, которые длились так долго. Они ещё более редки в новейшей истории.

Так что, учитывая, что ФРС только начинает подогреваться количественным ужесточением, есть причины беспокоиться о крупном обвале.

Конечно, если S&P 500 в конечном итоге пересечёт свою 200-дневную скользящую среднюю, вам всё равно следует открывать длинные позиции на всякий случай. Фондовый рынок так долго бросал вызов гравитации, что я не удивлюсь, если мы увидим новый рекордный максимум перед рецессией.

На самом деле фондовый рынок, возможно, не будет первым, что рухнет. Как вы можете видеть на графике ниже, доходность облигаций тестирует верхний диапазон нисходящего тренда, начавшегося в 80-х годах.

Теперь это не неслыханно. Я раскрасил 10-летнюю кривую доходности значением ставки ФРС на каждый день. Вырисовывается чёткий паттерн:

Кто знает, будет ли на этот раз у нас настоящий прорыв. Но что несомненно, так это то, что кредитные рынки пострадают в этом процессе, и это повлияет на рисковые активы.

Это плохо для биткойна.

Но помните теорию игр вокруг этого:

- ФРС проводит политику количественного ужесточения для борьбы с инфляцией.

- Количественное ужесточение на финансовом рынке, зависимом от долгов, может привести только к обвалу.

- Экономика — это фондовый рынок. Таким образом, ФРС не может позволить себе длительную и серьёзную коррекцию.

- Это означает, что для решения проблемы ФРС вернётся к количественному смягчению.

- Количественное смягчение всегда приносит пользу рисковым активам.

- Это хорошо для биткойна.

Мы едва приступили к первому пункту. Процесс может быть долгим.

БитНовости отказываются от ответственности за любые инвестиционные рекомендации, которые могут содержаться в данной статье. Все высказанные суждения выражают исключительно личное мнения автора и респондентов. Любые действия, связанные с инвестициями и торговлей на крипторынках, сопряжены с риском потери инвестируемых средств. На основании предоставленных данных, вы принимаете инвестиционные решения взвешенно, ответственно и на свой страх и риск.