Волатильность биткойна постепенно снижается. Кто-то будет рад, что благодаря этому BTC становится более стабильным средством сбережения, другие — беспокоиться о темпах будущего роста в отсутствие волатильности. Но является ли это жестким правилом — то, что финансовые активы, становясь более зрелыми, становятся менее волатильными?

Есть расхожая шутка о том, что BTC постепенно превращается в стейблкойн. Конечно, до этого еще довольно далеко. Но поскольку биткойну уже больше тринадцати лет, возможно, стоит уже подумать о том, какого профиля волатильности можно ожидать от него в будущем.

Хоть биткойн и называют цифровым золотом, несправедливо было бы сравнивать эти два актива в том, что касается волатильности. Они слишком далеки друг от друга с точки зрения возраста и зрелости: что такое 13 лет в сравнении с более чем тысячей?

Нет. Более уместное сравнение, которое может больше рассказать нам о будущем биткойна, — это акции крупных технологических компаний:

Кажется, что из такого сопоставления можно надеяться почерпнуть какую-то интересную информацию.

Для начала построим диаграмму соотношения 30-дневных доходности и волатильности для каждого из активов. Чем дальше вправо по оси X, тем больше волатильность; чем выше по оси Y, тем выше доходность.

Bitcoin и Ethereum действительно выделяются на общем фоне огромной исторической 30-дневной доходностью и, по крайней мере для BTC, некоторыми периодами крайней волатильности.

Это впечатляет, но есть важное обстоятельство, которое нужно принять во внимание, чтобы добавить этому сравнению перспективы: Apple, Microsoft, Amazon и так далее, до того как стать публичными, были частными компаниями. Доходность тех частных инвесторов, по-видимому, может быть чрезвычайно высокой, но это не то, что можно увидеть по ценовой динамике акций после IPO.

Bitcoin и Ethereum, напротив, с самого начала торгуются на свободном рынке. У нас есть все необходимые данные практически с момента их создания, так что первые годы BTC и ETH с таким же успехом можно рассматривать как годы до IPO для технологических компаний. Но все-таки на ранних этапах акции технокомпаний и криптовалюты — это разные рынки, и об этом не следует забывать при чтении результатов.

При этом есть еще одна поразительная вещь, которую можно заметить, увеличив масштаб предыдущей диаграммы: в зависимости от актива, высокая волатильность может быть следствием избыточной доходности… либо больших проблем.

Например, Amazon, Bitcoin и Ethereum в периоды высокой волатильности, как правило, демонстрировали более высокую доходность, тогда как для Microsoft картина в этом отношении выглядит не так благополучно. Взгляните:

Еще одно наблюдение из этого графика — своего рода хорошая новость. Обратите внимание на уровни волатильности, соответствующие максимальной доходности этих технологических акций. Там есть некоторый разброс, но всё же эти значения находятся где-то между 60% и 150%. На самом деле даже BTC и ETH показывают свою лучшую 30-дневную доходность при волатильности, находящейся в том же диапазоне.

Это значит, что нам не стоит чересчур беспокоиться о потере этих периодов сверхвысокой волатильности для биткойна. Даже в более умеренных условиях доходность может быть прекрасной.

И тем не менее, всегда ли бывает так, что по мере того, как активы становятся более зрелыми, их волатильность снижается?

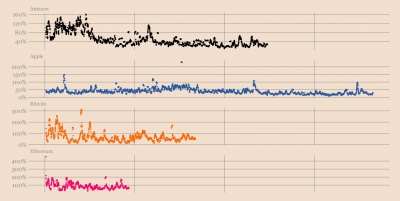

Давайте просто нанесем это на график. На графике ниже для каждого актива на вертикальной оси представлена 30-дневная волатильность, а на горизонтальной — количество торговых дней от «IPO». Что мы видим?

Что ж, я думаю, можно сказать, что в среднем волатильность со временем несколько снижается, однако всплески все равно случаются время от времени.

Теперь, наверное, самое интересное: если не брать в расчет крайний правый хвост положительной доходности, то биткойн не особенно отличается от Amazon или Apple. Это можно иметь в виду, когда в следующий раз кто-то будет жаловаться на то, что биткойн слишком волатилен.

Это ясно видно по диаграмме распределения 30-дневной доходности ниже. Каждая точка представляет собой 30-дневную доходность, видимую по горизонтальной оси. Высота плотности указывает на профиль распределения (больше дней в заданном диапазоне), а самый темный цвет соответствует средней доходности.

Так чтó, вероятнее всего, будет происходить с биткойном в будущем?

Возможно, что-то вроде Bitcoin -> Amazon -> Apple… Позвольте мне объяснить. Разобьем распределение 30-дневной доходности для этих активов по годам и посмотрим на диапазон распределения для каждого года. Выглядит примерно так:

Начиная с низа:

Так Amazon достигла капитализации в $2 трлн, так Apple достигла капитализации в $3 трлн… Нет причин, по которым не сможет этого достичь и Биткойн, следуя аналогичному паттерну.

Так что нет причин беспокоиться о будущем Биткойна только потому, что волатильность уходит.

БитНовости отказываются от ответственности за любые инвестиционные рекомендации, которые могут содержаться в данной статье. Все высказанные суждения выражают исключительно личное мнения автора и респондентов. Любые действия, связанные с инвестициями и торговлей на крипторынках, сопряжены с риском потери инвестируемых средств. На основании предоставленных данных, вы принимаете инвестиционные решения взвешенно, ответственно и на свой страх и риск.