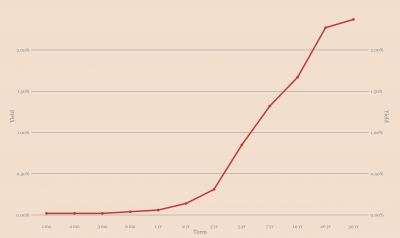

Кривая доходности казначейских облигаций

Отличительная особенность рынка биткойна в том, что на данный момент речь идёт не о биткойне. Так о чём же тогда?

Ставки.

Если вы читали наши обзоры, то наверняка уже знаете об этом.

Это не означает, что с помощью ончейн анализа ничего невозможно увидеть. В конце концов, в долгосрочной перспективе то, что делают ходлеры, действительно имеет значение.

Но если вы ищете большое направление (или его отсутствие) через 6 месяцев, то на данный момент все следят за ставками казначейства США.

Год назад кривая доходности выглядела примерно так:

Теперь она выглядит так:

Итак, движемся ли мы к очередной инверсии кривой доходности? Я имею в виду, это было бы плохой новостью, верно? Как правило, это явный признак того, что грядёт очередная рецессия. Так стоит ли нам действительно беспокоиться на текущем этапе.

Так вот, я не трейдер по облигациями, однако один из способов взглянуть на эту трансформацию —построить тепловую карту её эволюции с течением времени:

Потратьте некоторое время, и посмотрите на тепловую карту слева направо.

До пандемии у нас была довольно стандартная кривая доходности. Длинный конец выше, чем короткий, но в целом он не выглядит особенно крутым.

Затем в какой-то момент до февраля 2020 года мы наблюдали некоторое сглаживание и умеренную инверсию, когда короткий конец кривой темнее, чем середина диапазона.

После COVID экономика заходит в тупик, а фондовый рынок рушится. Затем, прежде чем ФРС вмешается в полную силу, мы видим некую полную инверсию, за которой последует не так много в течение следующего года.

С тех пор короткий конец кривой был привязан ФРС к нулю, что сделало краткосрочные заимствования сверхдешёвыми и довольно крутой кривую.

Но вы можете видеть, что по мере того, как инфляция становится всё более и более очевидной для всех, кривая становится менее крутой, а короткий конец постепенно темнеет, поскольку трейдеры ожидают повышения ставок ФРС.

Похоже ли это на то, что мы близки к ещё одной инверсии?

Я не утверждаю, что мы её не получим, но если посмотреть на тепловую карту, то можно увидеть, что текущая конфигурация не соответствует даже тому, что происходило до пандемии. Так что, возможно, нам следует подождать и посмотреть, что произойдёт, когда ФРС начнёт повышать ставки в следующем месяце, прежде чем беспокоиться о новой рецессии.

Что же думают ходлеры по этому поводу? Честно говоря, большинство из них, вероятно, не очень заботит рынок облигаций.

Большая ончейн тенденция, по-видимому, заключается в том, что чем меньше игроков, тем больше они покупаются на то, что я считаю в конечном счёте хорошей стратегией:

Не стремитесь к сделке, которая принесет вам 10-кратный доход за 10 недель. Вместо этого примите установку на то, что мгновенный успех как правило достигается в течение десяти лет.

Часто именно так всё и работает в макро масштабе. Вы выстраиваете свой тезис, занимаете позицию и ждёте, пока ваши идеи будут опровергнуты или же сделка завершится.

Если ваш тезис заключается в том, что биткойн заменит золото в качестве глобального хранилища капитала, то это ещё не сработало.

Но мало что указывает на то, что этого и не произойдёт.

Так что же вы делаете?

Что ж, вы медленно накапливаете монеты и ждёте, чтобы сделать своё дело.

Именно этим и занимаются мелкие инвесторы. Когда вы не используете маржинальное кредитование, это своего рода единственный разумный вариант.

Но это не то, что делают киты…

Если остановиться на минутку и подумать об этом, это тоже отчасти имеет смысл.

Когда у вас меньше 1 BTC, ваша позиция стоит не более $40 тыс. (учитывая актуальную среднюю цену).

Но в категории китов одна позиция стоит от $40 млн до $400 млн. Когда вы играете с позициями такого порядка, вам не требуется десятикратного роста, чтобы зафиксировать значительную прибыль в долларовом выражении.

Может быть, в нынешних масштабах Биткойна это то, что имеет смысл для китов. Отсюда и вытекает неустойчивая тенденция.

Для подобных паттернов может быть множество других причин, поэтому я предоставляю это потенциальное объяснение.

Одна вещь, которая очень обнадёживает в текущем цикле, — это сила оттока BTC с бирж. Мы находимся примерно на полпути к этому халвингу, и отток всё это время был неизменно высоким.

Взгляните сами.

Это ещё один признак того, что биткойн как класс активов меняется. Монеты уходят с бирж и, надеюсь, попадают туда, где будут служить долгосрочным хранилищем капитала. Время покажет.

Однако на меньших временных отрезках дела обстоят не очень хорошо. Киты сыты по горло, так что тренд накопления снова теряет обороты.

Несмотря на то, что и киты, и мелкие инвесторы растут в 30-дневном периоде, это выглядит не очень хорошо.

Биткойн не выйдет из этой просадки с таким слабым импульсом, как этот.

Впрочем, это прекрасное время накапливать сатоши и работать над достижением успеха в 10-летнем периоде.

БитНовости отказываются от ответственности за любые инвестиционные рекомендации, которые могут содержаться в данной статье. Все высказанные суждения выражают исключительно личное мнения автора и респондентов. Любые действия, связанные с инвестициями и торговлей на крипторынках, сопряжены с риском потери инвестируемых средств. На основании предоставленных данных, вы принимаете инвестиционные решения взвешенно, ответственно и на свой страх и риск.