Неликвидное предложение

Представляем вашему вниманию обзор от Rational Root. В текущем обзоре представлен его последний анализ, модель HODL. Это новая модель, прогнозирующая динамику роста неликвидного предложения и цены биткойна.

Гипотеза модели HODL заключается в том, что биткойн пересёк исторический переломный момент, когда неликвидное предложение актива опережает темпы объёма эмиссии. Будущие халвинги при снижении объёма эмиссии только усугубляют эту дивергенцию.

Доля неликвидного предложения в циркулирующем предложении будет расти параболическим образом, поскольку цифровой дефицит биткойна стимулирует поведение инвесторов в отношении свойства сохранения капитала в качестве доминирующего варианта использования. В результате к 2036 году объём неликвидного предложения приблизится к 80% от общего объёма циркулирующего предложения.

Что такое неликвидное предложение?

Важно понимать профиль ликвидности циркулирующего предложения биткойна. Количественная оценка предложения на разных уровнях ликвидности помогает нам лучше понять динамику предложения рынка, настроения инвесторов и ценовую траекторию биткойна.

Ликвидность определяется количественно как степень, в которой субъект сети тратит свои биткойны. Ходлер, который никогда не продаёт, имеет значение ликвидности 0, в то время как тот, кто постоянно покупает и продаёт BTC, имеет значение 1. С помощью этой количественной оценки циркулирующее предложение можно разделить на три категории: высоколиквидное, ликвидное и неликвидное.

Неликвидное предложение определяется субъектами сети, удерживающими более чем 75% биткойнов, которые они принимают. Высоколиквидное предложение — менее 25%. Ликвидное предложение находится между ними.

Эта количественная оценка и анализ неликвидного предложения была разработана Рафаэлем Шульце-Крафтом, соучредителем и техническим директором Glassnode.

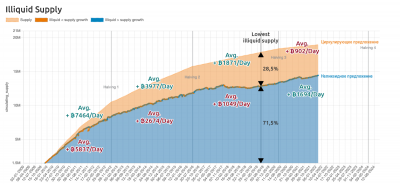

На приведённом ниже графике показана история неликвидного предложения и роста циркулирующего предложения, указывающая на среднее количество биткойнов, добавляемых в день в течение каждого халвинг-цикла. Начиная с третьего халвинга, рост неликвидного предложения впервые в истории биткойна опережает рост циркулирующего предложения, добавляя 1694 BTC в день в сравнении с 902 BTC в день. Рост неликвидного предложения в BTC в день ускорился на 61,48% в эпоху третьего халвинга по сравнению со вторым халвингом, изменив исторический макро тренд к замедлению положительного роста неликвидного предложения.

Неликвидное предложение в процентах от общего предложения

На момент написания статьи неликвидное предложение составляет 76,22% от всего циркулирующего предложения, составляющего 14 452 208 BTC. Это самая высокая доля неликвидного предложения в циркулирующем предложении с декабря 2017 года. После достижения дна в июле 2019 года доля неликвидного предложения биткойна выросла с 71,47%.

Даже во время принудительных каскадных ликвидаций биткойна и его просадки на 53,98% в июле 2021 года примерно с $64 тыс. до менее $30 тыс., доля неликвидного предложения упала только до 74,49% с 76,01%. Со временем всё больше циркулирующего предложения попадает в руки неликвидного предложения, то есть инвесторов, которые показали, что вряд ли расстанутся с большей частью своих BTC.

Модель HODL

Было проделано мало работы, чтобы смоделировать, как могут выглядеть будущие рыночные последствия растущей доли неликвидного предложения в циркулирующем предложении. Модель HODL направлена на то, чтобы сделать это с помощью логарифмического уравнения, определяя переломный момент, когда рост неликвидного предложения начал опережать рост эмиссии. Уравнение продемонстрировано ниже:

Результаты модели и приведённый ниже график показывают, как может выглядеть будущее, если процент неликвидного предложения продолжит этот тренд. Переломный момент модели приходится на третий халвинг, который приближается к историческому минимуму показателя неликвидного предложения в общей доле циркулирующего предложения. После этого переломного момента модель HODL использует консервативный подход к прогнозированию роста неликвидного предложения и стремится действовать как модель «уровня».

К следующему (четвёртому) халвингу в 2024 году процент «уровня» неликвидного предложения составит 72,5% или 14,3 млн BTC. К шестому халвингу в 2032 году процент «уровня» неликвидного предложения составит 77,5% или 16 млн BTC.

Доводы в пользу переломного момента

Поскольку вознаграждение за блок Биткойна упадёт с текущих 6,25 BTC за блок до 3,125 BTC и 1,5625 BTC в течение следующих двух халвингов, произойдёт значительное сокращение эмиссии нового предложения. Примерно 164 тыс. новых BTC будут ежегодно выпускаться в год в течение четвёртого халвинга, и примерно 82 тыс. будут ежегодно выпускаться в течение пятого халвинга. Это приведёт к эмиссии примерно 984 тыс. новых BTC в течение следующих двух халвингов (примерно за восемь лет).

В 2021 году неликвидное предложение увеличилось на 366 060 BTC. В 2020 году на 837 430 BTC и 588 412 в 2019 году. Это рассчитывается с использованием разницы неликвидного предложения на 31 декабря каждого года по сравнению с предыдущим годом. Нам пришлось бы пережить серьёзный сдвиг в поведении рынка, чтобы увидеть, что неликвидное предложение упадёт ниже уровня снижающейся эмиссии в течение следующего десятилетия. Этот тип сдвига приведёт к аннулированию модели.

Ключевая причина использования переломного момента для поведения модели HODL заключается в историческом экспоненциальном росте предложения долгосрочных держателей. Хотя предложение долгосрочных держателей значительно колеблется во время циклических максимумов и минимумов, макро тренд роста предложения долгосрочных держателей очевиден в течение всей жизни биткойна.

После того, как монета пролежала 155 дней или примерно пять месяцев, её использование становится статистически маловероятным, основываясь на предыдущем анализе краткосрочных и долгосрочных держателей. Это устанавливает порог для предложения долгосрочных держателей, которое имеет значительное пересечение с неликвидным предложением, поскольку оба отражают поведение биткойн-ходлера.

На приведённом ниже графике показаны темпы, с которыми новое предложение поступает в обращение (через вознаграждение за блок), и темпы, с которыми циркулирующее предложение становится предложением долгосрочного держателя и/или неликвидным предложением. Выделенный оранжевый прямоугольник, по-видимому, указывает на дно 10-летнего нисходящего тренда. Хотя мы знаем, что поступление нового предложения в обращение будет продолжать сокращаться, в точке переломного момента, похоже, возникнет дивергенция.

Составит ли неликвидное предложение 100%?

Учитывая, что основным вариантом использования Биткойна является сохранение капитала, а жёсткий лимит составляет 21 млн монет, можно предположить, что неликвидное предложение будет стремиться к 100%. Модель HODL прогнозирует, что всё предложение биткойна станет неликвидным к 2088 году (конечная точка модели HODL), но это нереально, поскольку жёсткий предел предложения биткойна в 21 млн будет приближаться, но никогда не будет достигнут. К седьмому халвингу в 2036 году модель HODL прогнозирует, что неликвидное предложение достигнет 80%. Модель HODL стремится быть консервативной в своих оценках роста доли неликвидного предложения.

Модель не делает никаких предположений относительно значительных изменений в поведении рынка или будущих переломных моментах в снижении неликвидного предложения. Поскольку доля неликвидного предложения приближается к 100% от общего объёма циркулирующего предложения, мы не знаем, какое понижательное давление может обратить вспять этот тренд роста неликвидного предложения.

Одним из потенциальных понижательных факторов является рост использования биткойна в качестве средства обмена, что может увеличить профиль ликвидности предложения биткойна. Вероятной причиной структурных изменений в росте неликвидного предложения (или второго переломного момента) является снижение спроса после гипербиткойнизации, когда биткойн поглотит большую часть мирового капитала.

Тем не менее, неликвидное предложение может расти бесконечно, поскольку биткойн бесконечно делим. Lightning Network позволяет отправлять миллисатоши, в то время как наименьшая единица при ончейн переводах — это сатоши. Даже при разделении предложения, которое может быть использовано для более ликвидных вариантов использования, на более мелкие единицы, всё равно вероятно, что мы увидим второй потенциальный переломный момент, когда рост неликвидного предложения замедлится.

Влияние модели HODL

По мере роста неликвидного предложения растут и рыночные последствия цифрового дефицита биткойна. Ликвидное и высоколиквидное предложение будут сокращаться по мере роста неликвидного предложения, в результате чего на рынке останется меньше биткойнов, доступных для удерживания или трейдинга.

Новые волны спроса, которые выходят на рынок, чтобы приобрести это сокращающееся доступное предложение, затем приведут к экспоненциальному росту цены. Экспоненциальный рост цены будет стимулировать переход некоторой доли неликвидного предложения в ликвидное и высоколиквидное, поскольку ходлеры фиксируют прибыль, однако это влияние будет незначительным по сравнению с общим воздействием роста неликвидного предложения в фазе монетизации биткойна.

Это можно увидеть, посмотрев на значительные периоды получения прибыли в истории биткойна, когда неликвидное предложение колебалось, но продолжало расти, подчёркивая общие долгосрочные предпочтения инвесторов и их отношение к активу. Краткосрочное снижение доли неликвидного предложения в июле 2021 года, прежде чем возобновить восходящую траекторию, является одним из таких периодов.

Ценовая модель HODL

Модель HODL предсказывает консервативную оценку доступного предложения биткойна, где неликвидное предложение следует за кривой роста, которую мы видели выше. Поскольку доля неликвидного предложения приближается к минимуму в переломном моменте, логичным следствием было бы то, что цена биткойна будет следовать паттерну обратной s-образной кривой.

При более ограниченном предложении ликвидности и высокой ликвидности мы наблюдаем высокий рост цен в начале жизни биткойна, а затем умеренный рост цен вблизи переломного момента третьего халвинга. По мере того как доступное предложение снова сокращается, мы должны ожидать дальнейшего повышения цены.

Для моделирования этого поведения мы можем использовать экспоненциальную обратную гиперболическую касательную модель.

Wicked Smart Bitcoin создал Bitcoin Stock2Fomo Hyperbolic Model (гиперболическую модель), чтобы показать потенциальную модель цены биткойна во время сценария фиатной гиперинфляции.

Мы развиваем эту модель ниже, чтобы показать цифровой дефицит биткойна в качестве ценовой модели HODL. Но вместо использования симметричной s-образной кривой мы используем модель HODL для создания асимметричной s-образной кривой, следующей прогнозам неликвидного предложения.

Ценовая модель не учитывает будущий спрос

Инфляция фиатных денег и растущая доля неликвидного предложения в предположениях о циркулирующем предложении являются движущими силами, создающими обратный паттерн s-образной кривой. Однако одним из недостатков ценовой модели HODL является то, что она предполагает постоянный поток спроса на доступное ликвидное и высоколиквидное предложение биткойна.

Новый спрос не будет плавной константой, в результате чего будущая цена биткойна будет колебаться выше и ниже прогнозируемого значения модели. Модель направлена на то, чтобы занять более консервативную позицию в отношении ценовой истории биткойна.

Удлиняющийся цикл

Ценовая модель HODL использует переломный момент модели HODL в его центре. Переломный момент, наступающий в третьем халвинге в 2020 году, поддерживает значительное изменение структуры рынка, которое может способствовать идее удлинения циклов.

Изобилие ликвидного и высоколиквидного предложения вблизи переломного момента (самая плоская часть s-образной кривой) может быть причиной текущего относительного бокового и колебательного движения цены в сравнении с предыдущими циклами.

Хотя циклы сокращения ликвидного и высоколиквидного предложения могут снова сократиться, возможно, более вероятно, что уменьшающийся эффект халвинг циклов будет менее затронут. Это может привести к более естественным циклам подъёма/спада, различающимся по продолжительности в зависимости от других катализаторов и рыночных условий.

Результаты модели и приведённый ниже график показывают обратную s-образную кривую, соответствующую гипотезе модели HODL и прогнозам неликвидного предложения. В отличие от логарифмической кривой с непрерывным уменьшающимся наклоном, ценовая модель HODL имеет увеличивающийся наклон от переломного момента и далее. Ценовая модель HODL прогнозирует, что цена биткойна достигнет $1 млн в районе пятого халвинга в 2028 году.

БитНовости отказываются от ответственности за любые инвестиционные рекомендации, которые могут содержаться в данной статье. Все высказанные суждения выражают исключительно личное мнения автора и респондентов. Любые действия, связанные с инвестициями и торговлей на крипторынках, сопряжены с риском потери инвестируемых средств. На основании предоставленных данных, вы принимаете инвестиционные решения взвешенно, ответственно и на свой страх и риск.