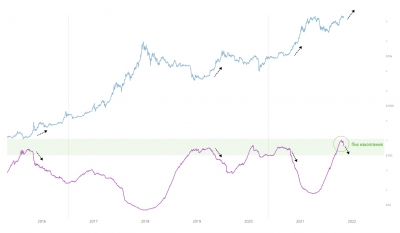

Long Term Holder Supply Shock (график: charts.woobull.com)

Оценка ситуации на рынках BTC и ETH и прогноз по ним от Вилли Ву.

Девять дней назад мы ожидали консолидации под рекордными максимумами с сильной поддержкой у $55 тыс. Фундаментальные показатели ETH выглядели сильнее, чем у BTC, и обещали сильное ралли. Цена биткойна с тех пор оставалась в боковой консолидации между $57,8 тыс. и $64,2 тыс., в то время как ETH обновил рекордные максимумы и пока находится на подъеме.

Краткая сводка по состоянию на начало 6 ноября 2021:

Соблюдайте осмотрительность!

Пожалуйста, не принимайте торговых решений на основе этих прогнозов, предполагая за ними идеальную точность. Все прогнозы являются вероятностными. Краткосрочные рыночные движения подвержены влиянию непредсказуемых событий и случайности рынков. Управляйте рисками соответственно. Более долгосрочные прогнозы как правило более надежны, поскольку для развития полноценного эффекта фундаментальных факторов требуется время.

Макроперспектива: долгосрочное накопление формирует пик

На прошлой неделе объем предложения в руках долгосрочных держателей (монет, не двигавшихся в течение 5 месяцев или более) начал снижаться. Это похоже на формирование «пика накопления» долгосрочных держателей.

Я продолжаю внимательно следить за развитием ситуации в этом показателе. Исторически выход этого индикатора из зеленой полосы «пикового накопления» (см. график ниже) совпадал с началом сильного ценового ралли, но это также устанавливает таймер обратного отсчета до окончания ралли. Когда это произойдет, мы получим подсказку о том, что может произойти в следующие 3–6 месяцев. Пока еще слишком рано делать выводы, если не считать того, что макроэкономическая среда для BTC выглядит «бычьей» на несколько месяцев вперед.

Краткосрочная перспектива: спрос растет, цена больше не «перегрета»

В последние дни спрос со стороны как спекулятивных, так и долгосрочных инвесторов увеличивался на фоне бокового движения цены. Это очень здоровая картина. Как вы помните, сильный импульс роста рынка BTC произошел в преддверии запуска первого биржевого инвестфонда (ETF) на фондовых рынках США. Сила этого импульса превзошла фундаментальные показатели спроса; теперь инвесторы закрыли образовавшийся разрыв, и цена BTC больше не выглядит «перегретой».

Хорошее представление об «охлаждении» и некоторой перезарядке рынка дает индикатор NVT Signal, отражающий объем инвестиций по сравнению с оценкой BTC. На графике ниже видно, что NVT Signal вернулся к средним значениям, характерным для здорового, «не перегретого» состояния рынка. Ралли внутри бычьих рынков обычно начинаются именно из этой средней полосы. Исторически ниже средней зоны рынок опускается только в медвежьих фазах рынка; сейчас такое развитие событий маловероятно из-за сильного спроса инвесторов, о котором мы будем говорить в следующем разделе.

Краткосрочная перспектива: паттерн покупки в потоках капитала на биржевых адресах

Отток BTC с биржевых адресов на холодное хранение продолжается, сопровождаясь сильным притоком USDC. Это классический паттерн, характерный для периодов активной покупки со стороны инвесторов.

А вот те же данные в виде тепловой карты. Спрос на покупку со стороны ходлеров оставался сильным.

Эта тепловая карта объединяет отток капитала с бирж на «холодное» хранение (признак долгосрочных инвестиций) и монеты, переходящие к держателям, исторически демонстрировавшим накопление без существенной истории продаж.

Краткосрочная перспектива: замечена активность «китов»

«Киты» отметились на рынке некоторым количеством значительных покупок и продаж. Я бы описал это как подготовку китами позиций на предстоящий период. Часто это происходит в преддверии следующего крупного ценового движения.

Комментарий насчет ETH

Пока BTC готовит почву для нового ралли, ETH демонстрирует еще большее усиление фундаментальных показателей. Коэффициент Supply Shock для ETH растет на территории рекордных максимумов, значительно опережая рыночную цену.

Тот же коэффициент в виде осциллятора показывает, что рынок ETH чрезвычайно далек от «перегрева» и что впереди еще полно пространства для роста.

БитНовости отказываются от ответственности за любые инвестиционные рекомендации, которые могут содержаться в данной статье. Все высказанные суждения выражают исключительно личное мнения автора и респондентов. Любые действия, связанные с инвестициями и торговлей на крипторынках, сопряжены с риском потери инвестируемых средств. На основании предоставленных данных, вы принимаете инвестиционные решения взвешенно, ответственно и на свой страх и риск.